Die Corona-Krise wird den Immobilienmarkt nicht völlig aus den Angeln heben. Doch wie schon nach der Finanzkrise 2008 dürfte es auch diesmal zu graduellen Veränderungen kommen. Aber unverändert wird gelten: Angebot und Nachfrage bestimmen den Preis – sei es der Kaufpreis oder die Miete. Immobilien-Experte Reiner Braun beschreibt die wahrscheinliche Entwicklung.

Die Ausgangslage

Nach 15 Jahren Binnenwanderung in die Schwarmstädte und nach zehn Jahren kumulierender Zuwanderung aus dem südeuropäischen, gefolgt vom osteuropäischen Ausland sowie dem Nahen Osten war der Nachfrageschock auf dem Wohnungsmarkt ohnehin am Abflauen. Durchschnittsverdiener und Familien sind ins Umland geflüchtet, Studierende und Berufsanfänger haben sich Ausweichstädte wie Pforzheim oder Magdeburg gesucht, junge Menschen sind länger bei den Eltern geblieben oder haben sich verstärkt in Wohngemeinschaften organisiert.

Nach einem historischen Minimum der Bautätigkeit wurde die Wohnungsproduktion zwischen 2008 und 2018 auf knapp 300 Tsd. Einheiten verdoppelt, der jährliche Zusatzbedarf wird mittlerweile in etwa gedeckt, neue Knappheiten entstehen damit fast keine mehr. Die Genehmigungen liegen sogar über dem Zusatzbedarf, so dass der aktuelle Umfang der Fertigstellungen grundsätzlich noch eine ganze Weile aufrechterhalten werden könnte.

Im Ergebnis stagnieren die inserierten Neuvertragsmieten in den Top 7-Städten seit rund eineinhalb Jahren. Die Kaufpreise sind zwar weiter gestiegen, das hat aber nichts mit Wohnraumknappheit zu tun. Vielmehr reflektieren steigende Kaufpreise den höheren Barwert künftiger Mieteinnahmen und damit die weiterhin gesunkenen Zinsen. Zusammenfassend kann man daher feststellen: Der längste Wohnungsmarktzyklus der Bundesrepublik hätte jetzt auch ohne Corona allmählich sein Ende gefunden.

Was ändert sich durch die Krise?

Zunächst müssen jetzt die spezifischen Eigenarten des Wohnungsmarktes beachtet werden. Während die Börse um 40 Prozent gefallen ist, ist der Immobilienmarkt kurzfristig schlicht eingefroren. Das liegt an den langen Transaktionszeiträumen: für Besichtigungen, Notartermine und Kreditanträge vergehen nicht selten Tage, oft sogar Wochen. Ist die Börse ein rauschender Gebirgsbach, dann sind Immobilientransaktionen ein zäher Lavastrom.

Das ist aber auch gut so, denn Unsicherheit ist Gift. Je später der Markt reagiert, umso geringer ist die verbleibende Dosis und desto weniger übertreiben die Preise nach unten. Hinzu kommt, dass (Wohn-)Immobilien weiterhin ein stabiles Geschäftsmodell haben. Im Unterschied etwa zur Automobilindustrie, die angebotsseitig (Zulieferteile und Mitarbeiter fehlen) wie nachfrageseitig (Käufer fehlen wegen geschlossener Geschäfte und Einkommensunsicherheit) Probleme hat, gilt für Wohnungen: die Mietverträge laufen weiter, die Nachfrage der Mieter bleibt bestehen. Gleichwohl stellt sich die Frage nach der Höhe einer jetzt noch verbleibenden Kaufkraft und damit nach dem künftigen Miet- und Preispotential.

Kurzfristige Effekte am Immobilienmarkt sichtbar

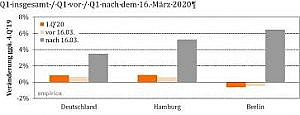

Unsere aktuellen Sonder-Auswertungen zeigen, dass die Zahl der Erstinserate im ersten Quartal 2020 ab Beginn der Kontaktbeschränkungen zum 16. März stark eingebrochen ist. Die neu inserierten Mieten und Preise liegen dabei signifikant höher als vor dem 16. März.

Veränderung der inserierten Mieten

Dieser Effekt reflektiert allerdings einen Strukturbruch der Inserate und keinen echten Preiseffekt: Mutmaßlich wurden die preiswerten Objekte zurückgezogen, weil dort der jetzt erforderliche (digitale) Vermarktungsaufwand nicht lohnt. Umgekehrt entstehen bei hochwertigeren Objekten größere Verluste, wenn die Verwertung stockt. Abgesehen davon werden „Notverkäufer“ – also Anbieter mit dringendem, Corona-bedingtem Liquiditätsbedarf – zunächst noch versuchen, die „alten“ Preise zu erzielen. Insofern liefern die inserierten Angebote derzeit wenig Information für die mittelfristige Entwicklung von Mieten und Preisen.

Mittelfristige Effekte: Eine Delle

Auf Jahressicht wird die Preisentwicklung vom BIP abhängen: Je stärker und je länger die Rezession, desto schärfer der Preiseffekt. Da eine Rezession unvermeidlich ist, gilt dies auch für die Kaufpreise. Dafür sprechen fünf Gründe:

Steigende Zinsen

(Hoher Liquiditätsbedarf wegen Einkommensverlusten, mehr Staatsschulden, Kapitalbedarf für Umstellung der Produktion und Lieferketten sowie verstärkte Lagerhaltung);

Geringerer demographischer Zusatzbedarf

(Grenzen dicht, die Schwarmwanderung war auch ein Wohlstandseffekt und die sowieso Entwicklung: Zyklusende, Suburbanisierung, Ausweichstädte);

Notverkäufe wegen Liquiditätsentzug

(Ausmaß abhängig vom Umfang der Corona-Subventionen für Freiberufler/Selbständige und Familienbetriebe);

Stockende Neubautätigkeit

(Verzögerung bei Material, wegen Grenzschließung/Krankheit bei Personal);

Geringere Nachfrage durch Kapitalanleger

(Liquiditätsentzug, Angst, abgebrochene Transaktionen, Immobilienquote durch Aktienkurseinbruch übergewichtet).

Auch die Mieten könnten kurzfristig einbrechen, aber weniger stark als die Kaufpreise. Das Ausmaß des Mietrückgangs hängt ab vom Anstieg der Arbeitslosigkeit und von der Dauer des Liquiditätsentzugs bei Freiberuflern/Selbständigen. Hinzu kommen kurzfristig Mietausfälle wegen Zahlungsunfähigkeit. Diese dürften sich jedoch in Grenzen halten und vor allem zeitlich befristet sein, dafür sorgen die bestehenden Transfers wie Wohngeld und Übernahme der Kosten der Unterkunft im Rahmen von Hartz IV. Bei beiden Systemen wurde jetzt zudem der Zugang erleichtert. Ob und wie viele Trittbrettfahrer des Mietenmoratoriums es geben wird, ist noch nicht absehbar. Zumindest in Einzelfällen könnten aber Zahlungen unberechtigt (!) ausbleiben, weil die Mieter zunächst ihre Liquidität behalten wollen.

Insgesamt rechnen wir in den kommenden Monaten mit einer Delle bei den Kaufpreisen, die bei minus zehn bis minus 25 Prozent liegen dürfte. Die Mieten werden erheblich weniger und wohl nur kurzzeitig nachgeben und danach wie schon vor Corona weiter stagnieren.

Langfristige Effekte: Erholung in Sicht

Wir unterstellen eine schnelle Erholung des BIP im Jahr 2021. Diese Annahme unterstellt, dass Deutschland sich schneller als seine Nachbarländer erholt. Dafür sprechen zwei Gründe. Zum einen erfolgte der Shutdown überraschenderweise schneller und smarter als anderswo. Mit „smart“ ist gemeint, dass die Wirtschaft trotz Shutdown weniger stillsteht als in Italien, Spanien oder Frankreich. Zum anderen ist Deutschland „nur“ im Stand-by, d.h. dank der spezifisch deutschen Kurzarbeitsregelung müssen erheblich weniger Mitarbeiter entlassen werden und kann deswegen sehr schnell die Produktion wieder aufgenommen werden.

Insgesamt erwarten wir daher langfristig, das ist im besten Falle ab Ende 2021, eine Erholung der Kaufpreise. Dafür sprechen 5 Gründe:

(Wieder) sinkende Zinsen

(EZB weitet Geldmenge noch weiter aus, weltweite Ersparnisse weiterhin hoch gemessen am Kapitalbedarf);

Anstieg demographischer Zusatzbedarf

(Grenzöffnung, Corona-bedingt Zuwanderung aus (Süd-)Europa, UK, US);

Keine Notverkäufe mehr

(allenfalls ausl. Eigentümer aus Ländern, deren BIP sich langsamer erholt);

Stockende Neubautätigkeit

(Verzögerungen bei Genehmigungen/Planungen, insolvente Bauträger);

Erholung der Nachfrage durch Kapitalanleger

(Deutschland bleibt sicherer Hafen, es gibt weiterhin viel oder gar noch mehr Kapital, das angelegt werden will).

Sollte es tatsächlich eine neue Zuwanderungswelle geben, dann werden je nach Ausmaß auch die Mieten wieder zulegen. Ohne Zuwanderung werden die Neuvertragsmieten dagegen insgesamt stagnieren, im Umland der Schwarmstädte sowie in den Ausweichstädten nur noch langsam steigen und in den Schwarmstädten der ersten Stunde zum Teil sogar leicht nachgeben.

Insgesamt rechnen wir im besten Falle mit einer Stabilisierung der Kaufpreise ab Ende 2021 sowie mit (leicht) steigenden Kaufpreisen und Mieten, sobald und in dem Maße wie die Einwohnerzahl in Deutschland durch eine neue Außenwanderung wächst.

Fazit: In den kommenden Wochen und Monaten muss der Markt sehr genau beobachtet werden. Nach dem Einfrieren und Absacken der Kaufpreise könnte es einzelne „Schnäppchen“ geben, aber insbesondere ist auf die Vorzeichen einer kommenden Erholung von Kaufpreisen zu achten. Relevante Indikatoren dafür sind (nach ihrer Fristigkeit):

Verweildauer, Anzahl neuer Angebote/Inserate;

Zinsen und Bankkonditionen;

BIP, Insolvenzen, Zwangsversteigerungen und Arbeitslosenquote in Deutschland;

Wanderungssaldo mit und BIP in (Süd-)Europa, UK, US.

Daneben wird es graduelle Präferenzänderungen geben. Wir werden nicht alle und bei weitem nicht immer im Homeoffice arbeiten, aber viele derjenigen, die das grundsätzlich könnten, sind jetzt angemessen ausgestattet. Zusammen mit der Erfahrung von Kontakt- und Ausgangssperren werden deswegen künftig spezifische Eigenschaften von Wohnungen etwas oder noch mehr als bisher schon in den Vordergrund rücken. Dazu gehören neben Lage und Ausstattung vor allem die Zahl der Zimmer (idealerweise pro Kind ein Zimmer plus Arbeitszimmer) und das Vorhandensein eines großen Balkons, besser eines eigenen Gartens, sowie ein großer Vorratsraum. In diesem Zusammenhang werden auch einfamilienhausähnliche Wohnformen und das selbst genutzte Wohneigentum noch mehr geschätzt als bisher und auf der anderen Seite Mikro-Apartments und Co-Living weniger geschätzt werden. Leistbar sind die dazu erforderlichen, größeren Wohnungen allerdings nur, wenn wir es endlich, endlich schaffen, in den Schwarmstädten mehr Bauland im Außenbereich auszuweisen und das Bauen durch eine beherzte Entrümpelung der Vorschriften zu erleichtern, zu digitalisieren und zu beschleunigen

Werden Veränderungen am Immobilienmarkt folgen?

Hotspots bleiben weiterhin Hotspots, wegen der Ausweichstädte dürften einige neue hinzukommen (auch ohne Corona), im Falle spezifischer Unternehmensinsolvenzen könnten natürlich auch einige wegfallen (ohne VW/Audi wären Wolfsburg oder Ingolstadt keine Hotspots mehr, von diesem Szenario gehen wir aber nicht aus).

Die Kalkulation für „Schrottlagen“ (1950er Jahre, unsaniert, an 6-spuriger Kreuzung mit Fluglärm) und für teure Neubauten (mit eingebauter Mietsteigerungserfordernis und wenig Eigenkapital finanziert) geht nicht mehr auf. Das wäre sowieso passiert, wird durch Corona aber beschleunigt.

Politische Veränderung

Ohnehin schon immer gewünschte politische Veränderungen haben jetzt eine höhere Umsetzungschance. Man muss davon ausgehen, dass infolge der tatsächlich wie auch der gefühlten sozialen Verwerfungen der Wohnungsmarkt künftig wieder (!) stärker reguliert wird, eine Vermögensabgabe oder zumindest eine Grundsteuerreform mit erhöhtem Aufkommen eingeführt wird, die Einkommensteuern steigen werden (Corona-Soli) und eine die jungen Familien entlastende Reform der Grunderwerbsteuer mindestens verschoben wird.

Für die Rendite sind solche Nachrichten zunächst schlechte Neuigkeiten. Allerdings nur kurzfristig. Denn mittelfristig führt und führte schon immer jede restriktive politische Maßnahme auf dem Wohnungsmarkt dazu, dass zunächst weniger Wohnungen gebaut werden, die Knappheit dadurch mehr als erforderlich ansteigt. Erst wenn Mieten und Kaufpreise dann wieder ein rentables Niveau gefunden haben, zieht auch der (privat-finanzierte) Neubau auf breiter Front wieder an – dann allerdings auf höherem Preisniveau. Immobilien sind eben was für Langfristanleger, nicht für Glücksritter.

Fazit: Deutschland hat einen gut organisierten und derzeit sogar sehr flexiblen Sozialstaat (Wohngeld, Hartz IV, Kurzarbeitergeld). Das wird Deutschland helfen, schneller als andere einen soliden Weg aus der Krise zu finden. Hinzu kommt: Gewohnt wird immer! Auch wenn kurz- bis mittelfristig die Preise und vielleicht auch die Mieten sinken werden, wird es dennoch keine Leerstände wie in den 1990er Jahren geben. Langfristig wird Deutschland ein sicherer Hafen für Kapitalanleger bleiben, und auch die Konsumnachfrage nach dem Gut „Wohnen“ wird spätestens durch eine nicht unwahrscheinliche neue Außenwanderungswelle aus (Süd-)Europa stabil wachsen.

Quelle: FOCUS Online