Bislang stand die Bundesbank mit ihren Warnungen vor einer Immobilienblase in Deutschland relativ alleine da. Doch inzwischen können auch viele Geldhäuser die hohen Preise nicht mehr nachvollziehen. Für Eigenheimkäufer ist das problematisch.

457

An die kräftigen Preisanstiege beim Wohneigentum hat man sich längst gewöhnt. Jährliche Zuwächse von fünf oder sogar zehn Prozent schockieren niemanden mehr. Man nimmt es hin und rechnet insgeheim damit, dass sich im Notfall immer ein Käufer findet, der noch mehr zu zahlen bereit ist.

Die Bundesbank spielt mit ihren monatlichen Warnungen vor Immobilien-Preisblasen die Rolle des einsamen Rufers in der Wüste. Denn solange die Banken bei der Finanzierung mitspielen und freigiebig Baugeld verteilen, scheint alles in Ordnung.

Diese Gewissheit gerät jetzt ins Wanken. Viele Banken spielen offenbar nicht mehr mit. Erstmals stellt einer der größten Finanzierungsvermittler Deutschlands in aller Deutlichkeit fest: Den Kreditinstituten ist der Markt zu heiß, die Preise zu hoch.

„Banken melden uns immer häufiger zurück, dass sie die Höhe des Kaufpreises nicht nachvollziehen können“, sagt Frank Lösche, Spezialist für Baufinanzierung bei Dr. Klein in Hamburg. Sie würden den nachhaltigen Wert der Immobilie immer häufiger unterhalb des verlangten Kaufpreises ansetzen. „Das verschlechtert für die Kreditnehmer den Beleihungsauslauf“, so Lösche.

Das bedeutet: Aus Sicht der Bank steigt der Fremdkapital-Anteil, entsprechend fällt die Bonitätsberechnung ungünstiger aus, der effektive von der Bank geforderte Jahreszins wird angehoben. Damit wird die Finanzierung immer teurer, die Monatsraten aus Zins und Tilgung steigen.

Und das in einer Phase weiter steigender Preise, was die Käufer ohnehin schon dazu zwingt, immer mehr Eigenkapital in die Finanzierung einzubringen. Das Eigenheim rückt für Normalverdiener mit durchschnittlichen Ersparnissen in weite Ferne – wenn es nicht am äußeren Stadtrand oder auf dem Land liegt.

Rechenbeispiel: So gehen Banken vor

Ein stark vereinfachtes Beispiel macht den Effekt deutlich: Ein Kaufinteressent hat 50.000 Euro Eigenkapital und möchte in Hamburg eine Wohnung zum Preis von einer halben Million Euro kaufen. Die Bank sieht jedoch nur einen nachhaltigen Wert von 480.000 Euro.

Rechnerisch schrumpft das Eigenkapital damit von 50.000 auf 30.000 Euro zusammen. Weil in der Hansestadt in diesem Fall noch Kaufnebenkosten von mehr als 30.000 Euro anfallen, geht es also de facto um eine Hundertprozent-Finanzierung.

Der Zins für einen 15-Jahres-Kredit steigt dabei – einem Rechenbeispiel des Vermittlers Interhyp zufolge – von 1,3 auf mindestens 1,6 Prozent. Muss der Käufer noch 3,6 Prozent für einen Makler bezahlen, platzt das ganze Vorhaben – jedenfalls wenn man eine konservative Finanzierung aufnehmen möchte.

Die Hundertprozent-Finanzierung sei zwar eine Möglichkeit, so Lösche. Aber dafür benötige man „eine überdurchschnittlich gute Bonität“. Ansonsten könne man noch Förderdarlehen der KfW einbringen. Das werde von der Bank wieder mit etwas besseren Werten beim Beleihungsauslauf goutiert.

Dr. Klein vermittelt Baugeld über Servicebüros in der ganzen Republik. Die vergebenen Kredite werden über die Finanzierungsplattform Europace abgewickelt. Nach eigenen Angaben finden dort rund 15 Prozent des bundesweiten Baufinanzierungs-Geschäfts statt, die dort gesammelten Preisdaten und Fremdkapitalquoten sind also durchaus repräsentativ zu verstehen.

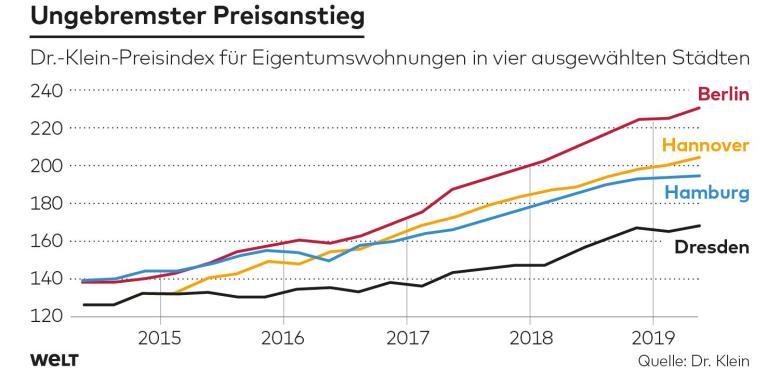

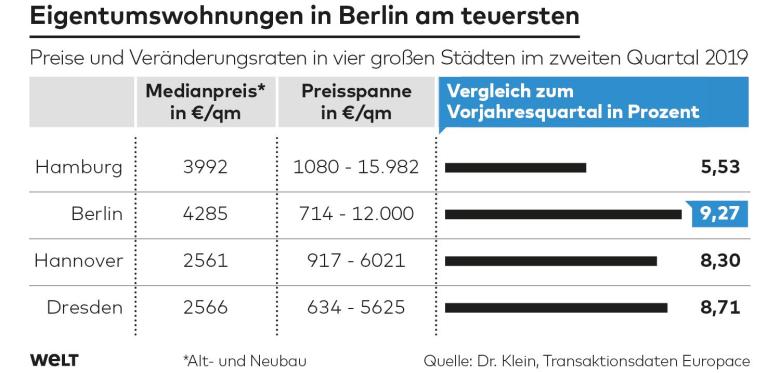

Über die Europace-Plattform generiert Dr. Klein auch Kaufpreisdaten und stellt daraus einen hauseigenen Preisindex zusammen. Zuletzt wurden Preise für Nord- und Ostdeutschland ausgewertet. In drei von vier ausgewählten Städten zeigt sich dabei das bekannte Bild: Steigerungsraten von fünf und mehr Prozent, hohe Preisspannen bis weit in den Luxusbereich hinein.

In Hannover sind Dr. Klein zufolge die Höchstpreise im zweiten Quartal des Jahres über 6000 Euro pro Quadratmeter Eigentumswohnung geklettert. In Hamburg dürfte im dritten Quartal die 16.000-Euro-Marke überschritten werden. In Berlin werden mit einem Medianpreis von 4285 die höchsten Durchschnittswerte im Norden der Republik erreicht. Selbst Hamburg ist da inzwischen günstiger.

Quelle: WELT