Die Bauzinsen steigen. Trotzdem verteuern sich Immobilien weiter. Experten sprechen schon länger von einer Überhitzung am Markt. Jetzt häufen sich Warnungen vor dem Platzen einer Immobilienblase. Wie realistisch ist das?

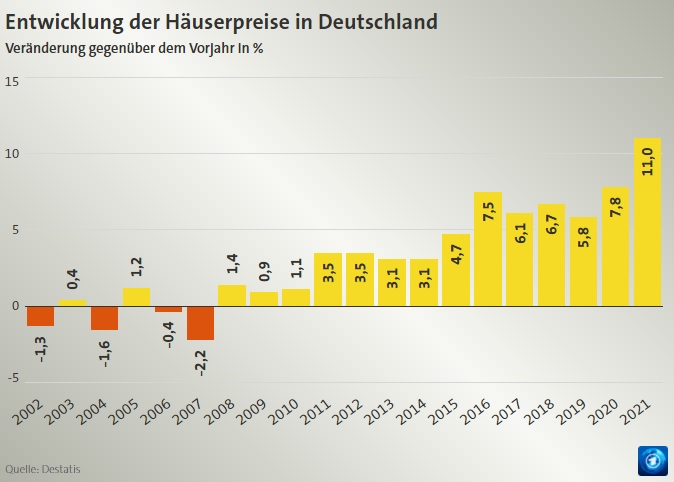

Der Traum von den eigenen vier Wänden wird für viele unrealistischer. Denn die Immobilienpreise steigen und steigen. Nicht einmal die Pandemie und die damit verbundene Wirtschaftskrise dämpften diese Entwicklung, sondern beschleunigten sie teilweise sogar, gerade in Randgebieten von Großstädten. 2021 erhöhten sich die Preise für Wohnimmobilien im bundesweiten Durchschnitt um elf Prozent – für das Schlussquartal meldete das Statistische Bundesamt sogar einen Rekordanstieg.

Immobilien bis zu 40 Prozent überbewertet

Laut einer Analyse der Bundesbank sind die Immobilienpreise in Deutschland allerdings um bis zu 40 Prozent überwertet. Im Jahr 2020 hätte die Überbewertung noch bei maximal 30 Prozent gelegen. Der deutsche Spitzenverband der Immobilienwirtschaft bezeichnet das enorme Niveau der Kaufpreise in seinem Gutachten als „sowohl überraschend als auch durchaus beängstigend“.

Und obwohl die Zinsen steigen und damit eine Finanzierung verteuert wird, steigen die Immobilienpreise weiter. Der Durchschnittszins für einen Zehn-Jahres-Baukredit stieg von rund 1,0 Prozent auf mehr als 1,6 Prozent.

Immobilienpreise steigen trotz höherer Zinsen

Es wäre zu erwarten, dass die Immobilienpreise bei steigenden Zinsen stagnieren oder sogar sinken. Doch andere ökonomische Faktoren stünden dem entgegen und ließen die Preise ansteigen, so Konstantin Kholodilin vom Deutschen Institut für Wirtschaftsforschung. So werde nach wie vor im großen Stil mit Immobilien spekuliert. Es werden also Häuser und Wohnungen gekauft mit der Hoffnung, dass die Preise weiter steigen. „In den nächsten Jahren kann es gerade in den Großstädten aber zu Preiskorrekturen kommen, also zum Platzen von Immobilienpreisblasen“, so Kholodilin.

Auch die Europäische Zentralbank und die Bundesbank warnen vor spekulativen Übertreibungen bei der Preisbildung, die sich nicht allein auf die urbanen Räume beschränkten, aber vor allem in den großen Städten erkennbar seien.

Mieten und Kaufpreise entkoppeln sich zunehmend

Laut Bundesbank steigen die Kaufpreise deutlich schneller als die Mieten – ein Warnzeichen für eine Immobilienblase und ein Indiz für Spekulationen. Im Vergleich zum Vorjahr sind die Preise für Eigentumswohnungen in den Metropolen nochmals um zehn bis 15 Prozent gestiegen, die Mieten bei Neuverträgen aber nur um 2,5 Prozent, so die Berechnungen des Analysehauses Bulwingesa.

Es gebe aber auch nachvollziehbare Gründe für Preisanstiege, so die Immobilienbranche. Das Bauen selbst ist teurer geworden, und Handwerker sind knapp. Außerdem ist Bauland Mangelware, und es gibt strengere Umweltstandards. Diese Faktoren werden voraussichtlich auch 2022 eine Rolle spielen.

Gleichzeitig ist die Nachfrage nach Immobilien weiter sehr hoch, auch aus dem Ausland. Investoren finden gerade Berlin attraktiv, da das Preisniveau hier verglichen mit Paris oder London noch als moderat eingeschätzt wird und sie mangels Alternativen an den Finanzmärkten in Immobilien investieren – trotz sinkender Rendite.

Preise könnten fallen

Zweifellos nimmt die Möglichkeit eines Preisabsturzes aber zu. Die Zinsen steigen derzeit in vielen Regionen der Welt, auch weil die Notenbanken gegen die Inflation ankämpfen. Auch die Europäische Zentralbank schließt eine Zinserhöhung noch in diesem Jahr nicht mehr aus.

Diese Entwicklung verteuert nicht nur neue Kredite. Es könnte auch bestehende Kredite durch Anschlussfinanzierungen ins Wanken bringen, und Kreditnehmer könnten so in Verzug geraten. In der Folge könnten Banken Probleme bekommen, weil Eigentümer ihre Kredite nicht mehr zurückzahlen können.

Investitionen in die Wirtschaft könnten so behindert werden, so Kholodilin. Im schlimmsten Fall würden Banken sogar pleite gehen. 2007 wurde am US-Immobilienmarkt so eine globale Finanzkrise ausgelöst.

Folgenschwere Immobilienkrise unwahrscheinlich

Die meisten Experten halten das für eher unwahrscheinlich. „Der Gesetzgeber hat von der Vergangenheit gelernt und einige neue Instrumente eingeführt, zum Beispiel eine striktere Darlehensvergabe und antizyklische Kapitalpuffer, die der Absturzgefahr vorbeugen sollen“, so Kholodilin.

Außerdem sei nicht der Preis grundlegend, sondern vor allem das Risiko eines Kreditausfalls, und hier seien die Regeln in Deutschland vergleichsweise streng. Deshalb ist die Lage grundlegend anders als im US-Immobilienmarkt, der durch unsichere Kredite künstlich aufgebläht wurde.

Auch Investoren können Verluste wegstecken, da sie in der Vergangenheit enorme Gewinne erzielt und einen Kapitalpuffer aufgebaut haben. Privatpersonen können zumindest kurzfristige Preisrückgänge ignorieren, wenn sie ein stabiles Einkommen haben.

Zukunft ungewiss

Die Preisentwicklung kann noch über Jahre weitergehen. Ob und wann die Preise sinken, kann nicht prognostiziert werden. Angesichts des zunehmenden Risikos hat die Finanzaufsicht BaFin bereits strengere Regeln für Banken angekündigt. Neu eingeführt werden soll zum 1. April ein zusätzlicher Puffer, der spezifisch Wohnimmobilien-Kredite absichert. Das würde zwar den Markt sicherer machen, neue Kredite aber verteuern – der Traum von den eigenen vier Wänden könnte so noch schwieriger zu verwirklichen sein.

Quelle: tagesschau